Dissecting Anomalies with a Five-Factor Model

五因子模型解释股票异象的研究

Eugene F. Fama (Booth School of Business, University of Chicago)

Kenneth R. French (Amos Tuck School of Business, Dartmouth College)

RFS 2016,29(1):69-103

摘要:

在FF-3因子模型(Fama & French,1993)基础上增加盈利因子(RMW)和投资因子(CMA)所构建的FF-5因子模型(Fama & French,2015)能够较好地解释股票平均收益异象。具体而言,正的RMW和CMA系数(股票收益表现形如投资保守并且盈利的公司)捕捉了股票未来高平均回报,且往往与低市场β、净股票回购和低波动率相联系。相反,负的RMW和CMA(形如投资激进但盈利小的公司)有助于解释股票未来的低回报,且往往与高β、净股票发行和高波动率相联系。

研究目的:

受Lewellen,Nagel,and Shanken (2010)的启发,本文尝试通过五因子模型(式(1))解释五种市场异象,具体为市场β异象(Black,Jensen & Scholes,1972;Fama & MacBeth,1973)、净股票发行异象(Ikenberry,Lakonishok & Vermaelen,1995;Loughran & Ritter,1995)、波动率异象(Ang et al. 2006)、应计异象(Sloan,1996)和动量异象(Jegadeesh & Titman,1993) 。

异象简介:

市场β异象(Market ??):单变量市场β和平均股票回报之间的关系比CAPM模型预测的更加平坦。

净股票发行异象(Net share issues):净回购公司其股票未来的平均回报较高;净发行公司其股票未来的平均回报较低。

波动率异象(Volatility):高波动率的股票,其未来平均回报较低;低波动率的股票,其未来平均回报较高。

应计异象(Accruals):应计项目高的股票,其未来平均回报较低;应计项目低的股票,其未来平均回报较高。

动量异象(Momentum):高回报的股票其未来回报较高;低回报的股票其未来回报较低。

研究设计:

1.样本

NYSE、AMEX、DASDAQ上市的全部股票,样本期间为1963年7月到2014年12月。

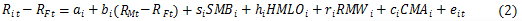

2.模型确定

由于HML的冗余特性(GRS检验所得),本文用正交化价值因子HMLO替代,得到等价的五因子模型如下:

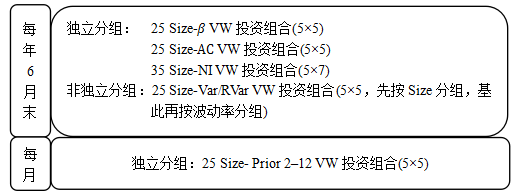

3.异象投资组合

本文沿用FF(2015)分组方法,构建五个异象(Market bata, Volatility, Net share issues, Accruals和Momentum)投资组合,分析平均超额收益的特征。利用式(2)进行回归分析,研究其与CAPM模型(三因子模型或四因子模型)回归截距项大小及显著性。

五个异象投资组合的构建方法具体如下:

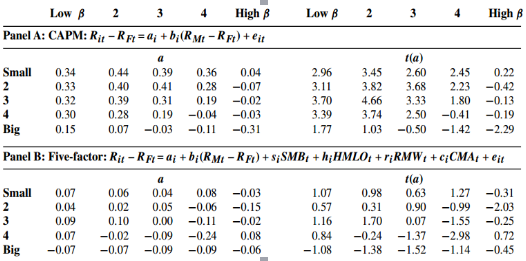

4.实证结果

同CAPM模型相比,FF-5因子模型回归的截距项接近于零,且t值明显下降,说明FF-5因子模型能够解释市场 异象。

研究结论:

(1) FF-5因子模型能有效解释市场β异象、净股票发行异象和波动率异象。

(2) FF-5因子模型在解释应计异象方面表现较差。

(3)加入动量因子的六因子模型表现最好,但是在小市值投资组合中,六因子模型仍保留了许多无法解释的动量收益。

供稿:李建莹

初审:李林波

终审:张信东