Dividends as Reference Points: A Behavioral Signaling Approach

股利作为参考点:行为信号的视角

Malcolm Baker(Harvard Business School and NBER)

Brock Mendel(Harvard University)

Jeffrey Wurgler(NYU Stern School of Business and NBER)

RFS,2016,29(3):697-738

摘要:

我们刻画了一个股利信号模型,该模型描述了反对股利削减的股东的特征。管理者在面对不可预期的现金盈余时支付高额股利,但也保留足够盈余以防止下一期的股利降低。该模型与Lintner 部分调整模型(1956)一致,支持股利变化为零的股利政策,股利削减相对于股利增加引起的市场反应更强烈,用比回购更常规和更有规律的股利作为参考点,其机制不依赖于对公司价值形成公开破坏。本研究通过例证,发现长期维持的股利水平一旦变化将引起更强烈的市场反应,以及用美国存托凭证股利验证了参考点的货币单位应采用当地的货币单位。

研究背景:

Brav等人(2005)的研究表明管理者普遍反对削减股利,认为需要维持稳定的股利水平。但是,标准的股利信号模型所表述的机理尚不能完全解读管理者对于股利政策的决策。Kahneman and Tversky(1979)的前景理论认为基于效用考虑的决策不依赖最终的财富,而依赖每一次决策引起的变化,价值函数的损失厌恶基于一个参考点的设置,在损失区域的边际效用呈现不连续的增大,成为本研究从行为角度建立信号模型的理论基础。有关参考点是什么,是否可以改变,如何决定其强度,是否存在多个参考点的问题都值得研究。梳理已有文献,Shefrin和Statman(1984)利用价值函数在损益区域的凹凸性,可以允许投资者重新组合股利使其效用最大化,解释了投资者对股利偏爱的原因。有关参考点的研究发现,历史经验可以作为参考点,以往文献没有将记忆纳入参考点强度的影响因素。我们的研究用历史股利作为参考点,体现习惯养成的动态性,认为强调股利的可记忆性增加了参考点的强度,构建了股利信号模型。

研究内容:

我们通过参照依赖建立了股利信号模型,在代表投资者的效用函数中使用了参考点,相比股利增加带来的的愉悦感,低于参考点的股利削减带来的痛苦更多。模型同所有的信号模型一样反映了管理者既关注当前公司估值又关注股东的长期权益。模型关注跨时期的变化,使我们更便于解读股利政策以及Lintner 的股利信号模型出现的均衡解,我们比较了股利和回购政策,强调股利政策更容易被识记,验证了股利增加与对称的股利减少引起不对称的市场反应。通过考察股利参考点的影响力参数b反映的信号需求,以及用美国存托凭证的股利确定参考点的货币单位的选取,为本模型提供了新的证据。

研究设计:

本文的股利信号模型设置

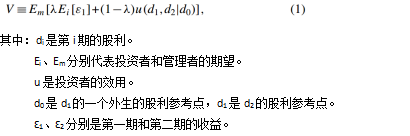

在此模型中有两个参与人,分别是:管理者、具有参考点依赖的投资者。管理者关心投资者对现在公司的收益ε1和投资者的长期效用。所以管理者效用函数可以表示为:

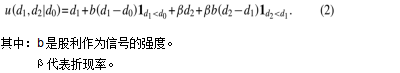

投资者效用函数:

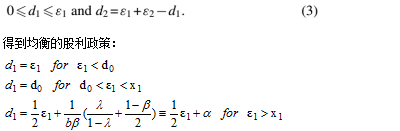

预算约束:

说明当收益小于股利参考点时,管理者会选择把所有的收益都作为股利发放;当收益大于股利参考点小于x1的时候,考虑到未来的股利支付,投资者不会将股利继续提高,以免在之后的股利支付中股利减少,所以将参考点的股利作为现在的股利发放;当收益大于x1时,公司有前期股利支付的盈余与一个较高的收益或者较稳定的收益,管理者将以一个稳定的股利增长来发放股利。

实证研究:

从参考点的角度解释为什么股利比回购更适合作为股利模型的信号,回购中至少要有两个参数需要设定,回购价或者回购价格范围、回购的股利数额,不容易被记忆。

验证管理者倾向于维持一个稳定的股利。

验证股利下降要比相同幅度的股利上升引起的市场反应更大。

补充两个新测试

(1)用同一股利水平连续保持的时间长短作为股利参照点信号强弱,来测试市场反应对股利变化的反应的大小,验证了参考点的强度增强时带来的市场反应也增强。

(2)分别使用美元、英镑(当地的货币单位)作为股利参考点,通过0.01(美元/英镑)股利的变化的零聚点的分布直方图,来验证参考点是由当地的货币来作为股利的参考点的,而不是经过汇率变换的美元。

研究结论:

本文中的股利信号模型提供了以往静态模型未能解释的股利政策现象,并与Lintner模型的股利政策形成联系,提出在具有高收益或者平稳收益的公司执行后者的设定。该模型表明股利削减带来的市场反应比相同幅度的股利增加带来的市场反应更强烈,所以管理者在保证股利尽量大的情况下,为了避免股利在下一期股利发放时下降,不会把股利提升到一个难以维持的水平,一般情况下他们会保持股利变化为零的股利政策。

研究贡献:

该模型中用投资者的参考偏好行为作为信号机制,是一个更符合现实的方法。模型的本质是动态的,解释了在静态模型中的不能解决的股利变化为零的股利现象。在模型参考点的强度的设置中引入记忆,用这个方法证明参考点的强度越强,市场对股利的变化反应越大。本文中的新测试,弥补了从实验室外难以得到投资者效用函数的不足。该论文补充了将股利与参考点以及前景理论结合进行研究的文献。

供稿:冯乐峰

初审:高培霞

终审:张信东